[摘要]推进中欧进口贸易发展对促进消费升级、助力国内产业向创新驱动型转变具有重要意义。作为中欧进口贸易发展的新兴载体,中欧班列综合了海运与空运的双层优势,存在巨大的增长空间。依据2014-2018年间海关进出口数据,深入分析中欧进口贸易对铁路运输的需求特征和影响因素,把握当前中欧班列的发展困境和空间,强调中欧班列需从内外两个角度进行供给端改革以提升服务效率,从而更好地促进中欧进口贸易的发展。

[关键词]中欧班列;中欧进口贸易;需求分析

一、引言

据海关总署统计,2019年中欧间贸易总值为48613.2亿元人民币,同比增长7.9%。其中我国自欧盟进口19062.6亿元人民币,同比增长5.5%,欧盟继续保持着我国最大贸易伙伴和最大进口来源地的地位。扩大中欧进口贸易是推进进口战略实施的重要环节。因为精准地进口不仅能充分利用国外优势产业,突破国内供给局限,还能倒逼国内企业不断改革创新。从需求角度看,当今我国国民的消费理念、消费行为正朝着高端化、个性化发展。而目前国内供给能力还无法匹配消费水平的提升,因而扩大进口对促进国内消费结构升级,减缓消费外流,增进国民福祉上有着无法替代的作用。

相关知识推荐:国际贸易专业有什么论文题目容易发表

相比于空运、海运,中欧班列的市场定位更集中于附加值较高、时效性较强的商品。这与我国从欧盟引进的以高新技术产品和高端消费品为主的商品结构高度吻合。中欧班列的战略意义在于对内拓展了我国中西部地区分享国际贸易红利的渠道,对外通过“以通道带贸易,以贸易聚产业”的途径,对新丝绸之路经济带的商贸建设产生了重大影响。随着中欧班列对沿线贸易的带动作用持续增强,或将成为内需拉动型的物流渠道。若中欧班列与中欧进口贸易深度融合,凭借“以物流带动贸易,以贸易反哺物流”的模式,未来可实现中欧班列与中欧进口贸易的共同繁荣发展。

二、中欧班列发展现状及存在问题

始于2013年的中欧班列七年间发展迅速,已逐步形成了西、中、东三条稳定的运输通道,成为“丝绸之路经济带”贸易通道建设的重要推动力,也在班列沿线国家和地区释放了巨大的产业集聚效应,但也暴露了一些突出问题。

(一)班列开行规模持续扩张

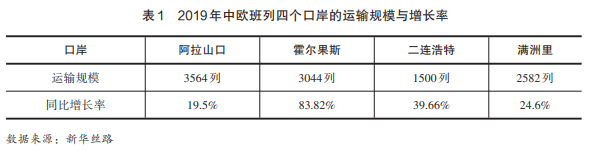

2019年中欧班列开行8225列,同比增长29%,发运72.5万标箱、同比增长34%,综合重箱率达到94%。经过阿拉山口、霍尔果斯、二连浩特、满洲里(绥芬河)口岸的运输通道,依次实现了3564列(同比增长19.5%)、3044列(同比增长83.82%)、1500列(同比增长39.66%)、2582列(同比增长24.6%)的运量,形成了四个稳定的出入境口岸。(见表1)

(二)贸易创造效应更快释放

定制班列、跨境电商专列的常态化开行以及邮包运输、冷链物流等举措的实施,极大地丰富了中欧班列货源的多样性。从去程看,中欧班列已由开行初期以电脑、手机等IT产品为主的货源,逐步扩大到电子产品、服装鞋帽、汽车及配件等;回程商品由开行初期的机械设备、汽车零配件、葡萄酒等品类,逐渐拓展到整车、精密仪器、高档厨具、高档服装、化妆品、母婴用品、生鲜食品等。这其中越来越多的货源品类是中欧班列的适箱货源,即对实效性有较高要求的货物,这些货物的特点是既具有较高附加值但又不足以支持空运。

(三)产业布局能力日益加强

在创造稳定贸易流的同时,中欧班列凭借着其强大的集聚和辐射效应带动了境内外枢纽节点城市的产业结构调整。一方面,这些节点城市不仅成为了贸易商品集聚地,还依托其跨境经济合作区、物流产业园区等功能区,实现了与中欧班列货源相关的产业向节点城市的转移和集聚。例如不生产一粒咖啡豆的重庆,已成为全球咖啡交易中心。另一方面,中欧班列的开通打造出众多物流增值服务平台,极大地促进了保税、仓储、清关、配送、会展、金融等相关服务业的发展,这些服务行业正借助中欧班列强大的贸易流逐步崛起,为推动我国产业结构向第三产业提升助力。

(四)班列运营的全局性和规范性不足

首先是不规范的地方政府补贴导致班列线路间的无序竞争,造成了国内线路的大量重合及运输资源的浪费;其次是中欧班列运营中的信息共享程度较低,班列绝大部分的通关时间都受制于各国海关间信息共享机制的不完善和不协调;最后中欧班列各线路运营平台间也缺乏有效的沟通协作机制。

(五)中欧班列物流服务的附加值有待提升

创新性的运营模式比如运贸一体化、门到门服务等还没在有中欧班列中普及开来,各物流枢纽节点城市的多式联运还未实现真正的“无缝对接”,班列仍未普及远程VR验货、对跨境物流信息的大数据分析、对班列服务供需的预测等处于价值链更高层级的现代物流服务。

三、中欧进口贸易对铁路运输的需求特征及影响因素

当前中欧班列虽已实现高速扩张,但仍未进入高质量发展阶段,对中欧进口贸易的拉动作用还存在较大提升空间。所谓高质量发展,是积极主动适应市场的供给与需求,并挖掘市场的发展模式。中欧班列须明确自己区别于海运、空运等运输方式的独特价值属性,并基于市场原则逐步确立特定的货运服务对象,以形成自我支持的经营体系。因此,对中欧班列进行运输需求分析,探求深入细分市场的方向至关重要。

(一)内需分析

基于数据的可获得性,本文以2014-2018年5个中欧班列始发地所在省份(直辖市)即重庆、四川、湖北、陕西、河南为“境内目的地”,并以2018年中国在欧盟前五大进口国即英国、德国、法国、意大利、荷兰为“原产国”的海关数据,分析中欧进口贸易对于铁路运输的需求特征和影响因素。

1.铁路运输对中欧进口贸易推动作用显著。2014年以来,始发于上述5个省市的中欧班列发展势头强劲,较快地实现了常态化运营。对于这5个开行中欧班列的内陆地区而言,重庆以铁路运输方式达成的中欧贸易进口额(以下简称铁路运输额)在全国范围内居首位(2018年达到177058.512万元)。2015年各地铁路运输额呈现跳跃式增长,其中四川同比增长率最高4083.09%,之后各地增长趋势有所减缓,直到2018年逐步趋于稳定,但由于来自水路运输与航空运输的激烈竞争,河南和陕西的铁路运输额于2018年出现了负增长,分别为-24.06%、-7.18%。(见图1)

从2014-2018年这5个地区平均而言,铁路运输份额最高的是重庆,从2014年的4.58%持续上升到2018年的16.75%,其中2017年达到峰值20.29%。四川、河南和湖北的铁路运输份额也均在急剧增长后稳定于10%左右的水平。相比之下,陕西较不倾向于使用铁路运输方式参与中欧进口贸易,其占比在2014-2018年仅维持在1%左右的低位,这与中欧班列(西安)在2018年卓越的开行成果是不相符的。部分中欧班列始发地城市在建设国内物流枢纽中心的同时,未能充分开发本地经营企业的运输需求,导致未能实现物流运输资源的最优配置。从2017-2018年,源于航空运输与水路运输的激烈竞争,除四川略有增长外,其它四个地区的铁路运输份额均稍有下滑。所以虽然中欧班列的发展势头强劲,但仍不可盲目乐观,需要借鉴学习其他运输方式的优势,打造自身独特的市场价值,加快自身前进的步伐。(见图2)

在铁路运输份额上涨的同时,这5个地区中欧进口贸易的航空运输和水路运输占比此起彼伏,总体趋势均为航空运输正在逐渐抢占水路运输的市场份额。其中重庆、湖北、河南的航空运输抢占了大量水路运输份额,三地航空运输比重分别由2014年的23.02%、18.80%、34.58%提升到了2018年的43.76%、39.70%、37.28%。中欧进口贸易对航空运输需求的持续高涨,源于其货物结构愈发向高附加值、高时效性倾斜,这主要归结于近年来中国消费能力的提升、跨境电商的迅速发展,以及中国创新能力加强所带来的对高端进口配套设备和核心装备的需求增加。(见图3、图4)

2.一般贸易对铁路运输的需求占主导地位。2014-2018年五年间,随着我国进口贸易结构的不断优化,国内市场对于进口原材料、零部件等依赖程度逐渐减弱。2018年,我国一般贸易进口额占总进口额的比例为21.23%,相比于2014年的26.75%下降了20.64%,这一趋势在我国与欧盟国家进口贸易结构中表现得更为显著。

由图5可知,相比于加工贸易,一般贸易对于铁路运输的需求更大。尤其是湖北与陕西两省,铁路运输几乎是完全服务于中欧进口贸易中的一般贸易进口方式。所以随着东部沿海产业向中西部内陆城市的不断转移以及中国中产阶级人数持续增多,未来国内市场对中欧班列的运输需求增长空间巨大。另外,2018年四川省中欧进口贸易中铁路运输下的一般贸易方式进口额占比大幅走低,显示出该省加工贸易企业对中欧班列运输服务的需求增加,但这并不符合中欧班列良性发展的市场逻辑,中欧班列运营平台应加大挖掘高技术行业对其运输的需求。

由表2的数据可见,上述5个地区与欧盟国家在铁路运输方式下的保税物流进口额都呈现出了跳跃式的增长。究其原因有二:一是这5个地区开行的中欧班列回程率货源逐步趋稳,已不断惠及到本地企业;二是由于近年来全国各地开始兴建保税物流中心、综合保税区等各种推动对外贸易的海关特殊监管区,中欧班列正逐步与保税区内的企业加强合作,如近年中欧班列多次与跨境电商企业联合打造专线物流,以满足跨境电商对物流速度和规模的高要求。跨境电商对专线物流模式需求的增长将会部分转化为对中欧班列的需求,中欧班列将会服务于更多的保税物流货物,特别是其中来自欧盟国家的跨境电商货物。

3.私营企业成为铁路运输市场的中坚力量。表3显示我国进口贸易经营主体主要有国有、私营和外资三大类。其中,外资企业一直是我国进口贸易中的主要力量,国有企业与私营企业则平分秋色。2014-2018年,外资企业平均进口额占总进口额的46.96%,但其份额正逐年减少。与此同时,国有企业占比略有下滑趋势,而民营企业正成为拉动进口的新兴力量,其中2018年的进口比重已提升至28.65%。

在2014年中欧进口贸易中,铁路运输的主要需求来源于国有企业和外资企业,这一年河南和湖北以铁路运输方式进口欧盟产品的国有企业分别占比84.57%与99.92%,重庆以铁路运输方式进口欧盟产品的外资企业占比91.99%。但随着外贸市场的深化改革,私营企业的活力被充分激发,其对中欧进口贸易下铁路运输的需求逐渐在各类经营主体中占主导地位,而外资企业和国有企业所占份额相继下降。其中,外资企业中的中外合资企业比外商独资企业更青睐于铁路运输。2018年,陕西、重庆、河南、四川及湖北以铁路运输方式参与的中欧进口贸易中,分别有63.92%、43.00%、42.05%、56.86%、37.76%的货物是由私营企业完成的,其中湖北增幅速度最快。总之,未来中欧进口贸易下的私营企业将会是中欧班列的核心服务主体,而外资企业则是班列平台公司的重点市场开发对象。(见图6)

(二)外需分析

中欧班列不仅是中欧贸易的快速物流通道,还是连接整个亚欧大陆的重要经济纽带,是发展转口贸易的重要载体。例如重庆以自身为节点,借助中欧班列(重庆)与国际陆海贸易新通道的接驳,将集货范围辐射到了部分亚洲地区,开展了多次转口贸易,将由越南工厂生产的韩国LG电子产品运至德国、波兰,以及将比利时生产的烟叶运往日本等。目前实现中欧班列常态化运营的部分城市如成都、郑州等均已建立发达的多式联运体系。郑欧班列已开通了郑东盟班列线路,其作为河南陆上丝绸之路的南向通道,向南延伸深入中南半岛腹地,实现了中欧班列与中南半岛经济走廊的深入对接与融合。——论文作者:许欣1罗梦铃2

转载请注明来自:http://www.lunwencheng.com/lunwen/jgu/20484.html